广东房贷利率加点下限确定 首套不低于相应LPR

2019-10-24 粤港澳大湾区城市群网YGA.CN

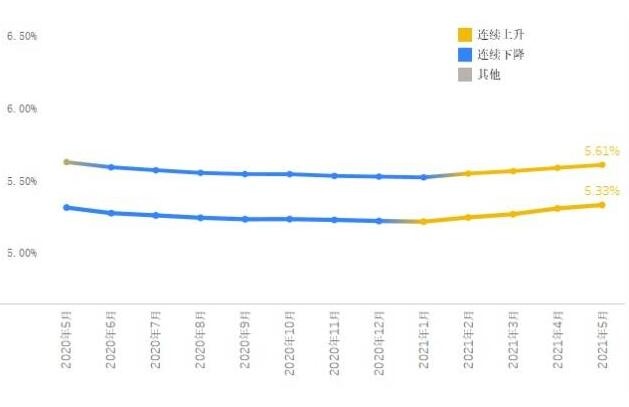

[ 在深圳,新利率下首套和二套房贷利率分别在最近一个月相应期限的LPR上加30个基点和60个基点。 ]

[ 在9月份,广州金融机构新发放贷款中LPR定价占比达到44%,其中国有银行等大型机构进展较快。 ]

今年8月份,人民银行相继发布公告,改革完善贷款市场报价利率(LPR)形成机制,新发放贷款利率主要参考LPR定价。自10月8日起,新发放商业性个人住房贷款利率以最近一个月相应的LPR为定价基准加点形成。

10月22日,第一财经记者从人民银行广州分行召开的新闻通气会上获悉,在个人住房贷款利率定价基准转换方面,10月8日起,各银行业金融机构在广东省内(不含深圳)新发放的商业性个人住房贷款,首套房贷款利率不低于最近一个月相应期限LPR,二套房贷款利率不低于最近一个月相应期限LPR加60个基点(1个基点是0.01%)。

另外,第一财经也从渠道获悉,在深圳,新利率下首套和二套房贷利率分别在最近一个月相应期限的LPR上加30个基点和60个基点。

据人民银行广州分行货币信贷管理处处长张志东介绍,在9月份金融机构新发放贷款中LPR定价占比达到44%,其中国有银行等大型机构进展较快,农村金融机构和村镇银行等中小机构进展相对慢一些。

张志东说,为推进LPR形成机制改革在广东落地落实,人民银行广州分行先后于8月26日和9月25日,组织全省(不含深圳)各级人民银行和所有发放贷款的金融机构,召开落实改革完善LPR形成机制工作电视电话会议和LPR运用推广经验交流电视电话会议,传达学习人民银行总行政策精神,部署广东贯彻落实改革完善LPR形成机制工作,交流银行运用LPR遇到的问题和解决问题积累的经验,推动广东金融机构提高市场化定价能力,更好地运用LPR进行定价,更好地服务广东实体经济发展。

另外,人民银行广州分行还于8月28日指导广东省市场利率定价自律机制召开相关会议,明确LPR运用涉及到的系统改造、合同文本修订和个人住房贷款利率定价基准转换等工作指引。此外,向辖内金融机构印发《贷款市场报价利率(LPR)问答》,便利金融机构对客户宣传解释。

张志东透露,下一步,人民银行广州分行将继续大力推进在广东落实LPR形成机制改革工作,着力加强对中小金融机构培训和指导,推动广东金融机构不断提升贷款利率定价能力、提高LPR定价运用比例,提升金融支持广东实体经济高质量发展的水平。

房产 房贷

房产 房贷